新闻中心

NEWS Center

审计署:河南个别银行不良率超40% 三省掩盖不良资产

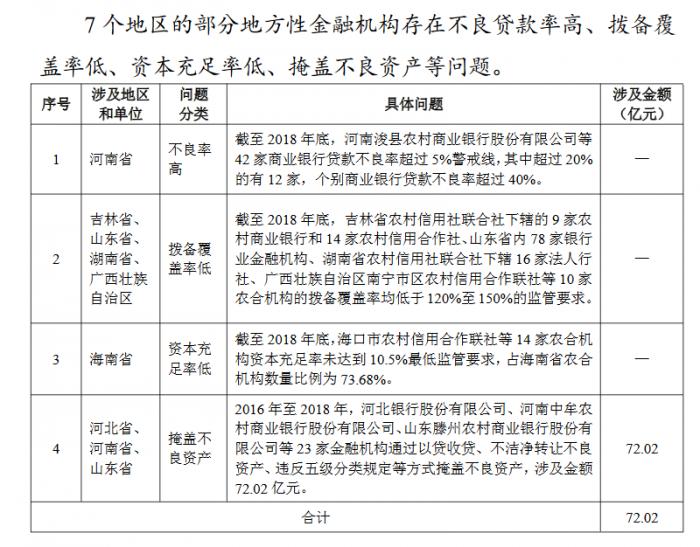

4月2日,审计署发布《2019年第1号公告:2018年第四季度国家重大政策措施落实情况跟踪审计结果》,对2018年前三季度审查出的问题进行落实,点名7个地区的部分地方性金融机构存在不良贷款率高、拨备覆盖率低、资本充足率低、掩盖不良资产等问题。

4月2日,审计署发布《2019年第1号公告:2018年第四季度国家重大政策措施落实情况跟踪审计结果》,对2018年前三季度审查出的问题进行落实,点名7个地区的部分地方性金融机构存在不良贷款率高、拨备覆盖率低、资本充足率低、掩盖不良资产等问题。

具体为,一是,河南省部分地方性金融机构不良率高。

审计署指出,截至2018年底,河南浚县农村商业银行等42家商业银行贷款不良率超过5%警戒线,其中超过20%的有12家,个别商业银行贷款不良率超过40%。

不良贷款率反映了当地银行业的资产质量情况,间接反映当地的经济情况。《21世纪经济报道》2018年独家报道,去年以来,银保监会逐步调整不良资产统计监管口径。银保监会要求,2018年6月末之前,国有大行必须将90天以上逾期划为不良。2019年6月末之前,农商银行必须将90天以上逾期划为不良,不得再划为关注类贷款。

《21世纪经济报道》今年2月22日报道,银行业不良贷款率的分布,呈现一定的地区性特征。黑龙江、吉林、山西2018年末的不良率分别为3.24%、4.28%、3.04%;山东、广西、甘肃、辽宁2018年三季度末的不良率也达3.41%、3.57%、4.02%、4.61%。

详见:《银行业2018年区域不良报告:不良认定趋严,部分地区猛增》

二是,吉林省、山东省、湖南省、广西壮族自治区等部分地方性金融机构拨备覆盖率低。

审计署指出,截至2018年底,吉林省农村信用社联合社下辖的9家农村商业银行和14家农村信用合作社、山东省内78家银行业金融机构、湖南省农村信用社联合社下辖16家法人行社、广西壮族自治区南宁市区农村信用合作联社等10家农合机构的拨备覆盖率均低于120%-150%的监管要求。

拨备覆盖率全称为不良贷款拨备覆盖率,是指贷款损失准备与不良贷款之间的比率。银保监会2018年3月调整商业银行贷款损失准备监管要求,拨备覆盖率监管要求由150%调整为120%至150%,贷款拨备率监管要求由2.5%调整为1.5%至2.5%。

从整体情况看,根据吉林银监局数据,2018年一季度至四季度,该省法人商业银行的不良贷款率分别为2.01%、3.04%、2.91%、2.78%,拨备覆盖率分别为179.65%、123.41%、123.06%、146.92%。

三是,海南省部分地方性金融机构资本充足率低。

审计署指出,截至2018年底,海口市农村信用合作联社等14家农合机构资本充足率未达到10.5%最低监管要求,占海南省农合机构数量比例为73.68%。

资本充足率是指资本总额与加权风险资产总额的比例。根据《商业银行资本管理办法(试行)》要求,到2018年底前,系统性重要银行核心一级资本充足率、一级资本充足率及资本充足率要分别达到8.5%、9.5%和11.5%,非系统重要性银行核心一级资本充足率、一级资本充足率与资本充足率分别不低于7.5%、8.5%与10.5%。

四是,河北省、河南省、山东省部分地方性金融机构掩盖不良资产,涉及金额72.02亿元。

审计署指出,2016年至2018年,河北银行、河南中牟农村商业银行、山东滕州农村商业银行等23家金融机构通过以贷收贷、不洁净转让不良资产、违反五级分类规定等方式掩盖不良资产,涉及金额72.02亿元。

参考:《3月份哪些银行被罚了?对公信贷是监管重点》

此外,在“稳金融”方面,龙江银行落实金融支持小微企业等要求不到位。龙江银行未完成小微企业信贷部分“两增”目标,截至2018年底,单户授信1000万元(含)以下小微企业贷款71.36亿元,较上年同期下降7.64%,较同期各项贷款增速低22.97个百分点。

此外,审计署点名整改较好的事例以及积极的经验做法。包括:安徽省、辽宁省、湖北省孝感市等6个地区通过加强金融资产质量管理、盘活财政存量资金、规范财政资金管理等方式,促进防范化解风险。上海市、云南省、山东省、江苏省苏州市采取有效措施降低民营和中小微企业融资成本。其中,上海市设立首期规模50亿元的中小微企业政策性融资担保基金,专项为处于成长期的科技型、创新型等中小微企业提供融资性担保服务,并对优质企业实行优惠担保费率,截至2018年底,基金已与43家银行签署合作协议,累计担保贷款超过240亿元。

(21世纪经济报道)